パート・アルバイトの就業調整の要因となっていた所得税の「103万円の壁」。近年の物価上昇や最低賃金の引き上げを受け、2025年の税制改正の一環として控除額の引き上げが確定しました。

従業員からの問い合わせも予想され、人事担当者は新制度の理解が不可欠です。今回は、所得税の「103万円の壁」の引き上げの背景と法改正による変更点を解説します。

>>>関連記事:【専門家コラム】「103万円の壁」引き上げによる就業調整時の注意点を確認しよう

103万円の壁とは

そもそも「103万円の壁」とは、所得税がかからない年収のラインです。所得税は年収により金額が決定しますが、年収の全額に対してかかるわけではありません。年収から「給与所得控除」と「所得控除」を差し引いた金額(=課税所得)に対して所得税額が計算されます。イメージは次の通りです。

「給与所得控除」の額は年収の額によって段階的に決められており、最低でも55万円控除されます。これを「最低保障額」と呼びます。

「所得控除」とは様々な控除をまとめて表した用語で、医療費控除、社会保険料控除、生命保険料控除、寄付金控除、配偶者控除等、個人の事情に応じた控除が含まれます。

所得控除の中には「基礎控除」という全員に適用される控除があります。年間所得の額に応じて段階的に決められており、年間所得が2,400万円以下であれば48万円控除されます。

例えば、年収150万円で、基礎控除以外の所得控除がないケースを考えてみます。このとき「150万円(年収)-55万円(給与所得控除)-48万円(基礎控除)」で課税所得は47万円になり、年収の150万円ではなく課税所得の47万円に対してのみ所得税の計算がされるわけです。

「55万円の給与所得控除」と「48万円の基礎控除」を足すと103万円控除されるため、所得税の「103万円の壁」と呼ばれます。年収103万円以下であれば、課税所得が0円ですから、所得税がかからないという仕組みです。

「年収の壁」の見直しの背景

所得税に限らず、年収の壁を超えると税金の納付義務、社会保険の加入、扶養の対象外になる等により、手取りや世帯収入が減少します。そのため、特にパート・アルバイト労働者は年収の壁の中で働けるよう就業調整を行っている実態が多く見られます。

また、最低賃金が年々引き上げられているにも関わらず、年収の壁が見直されてこなかったことも問題視されるようになりました。このような状況下で年収の壁を引き上げることで、日本の労働力不足への対応に繋がることが期待されています。

近年の物価上昇に賃金上昇が追いついておらず生活の負担が増加していること、生活保護の水準や最低賃金の上昇との整合性を保つこと等の理由も、年収の壁の見直しの背景になっています。

今回は所得税における103万円の壁のみを取り上げていますが、他の年収の壁も同時に見直しがされている状況です。

「所得税の103万円の壁」の改正内容

さて、今回の法改正では、「給与所得控除」の額と「基礎控除」の額が見直され、控除額の引き上げが決定しました。2025年12月の年末調整より適用されますので、2025年分の年収からが対象になります。具体的な控除額は次の通りです。

<給与所得控除>

最低保障額: 55万円 → 65万円

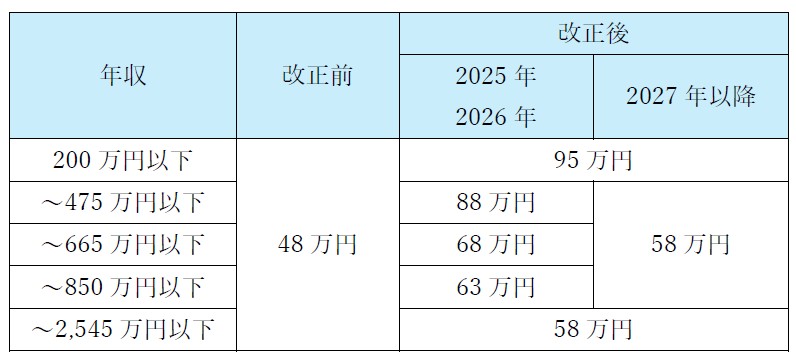

<基礎控除>

つまり、年収200万円以下の方であれば、給与所得控除65万円、基礎控除95万円となり、年収160万円までが所得税のかからないラインになります。

例えば、先の例でも取り上げた、年収150万円で基礎控除以外の所得控除がないケースでは、「150万円(年収)-65万円(給与所得控除)-95万円(基礎控除)」で課税所得が0円になるため、所得税がかからなくなります。法改正前は、課税所得47万円に対して所得税がかかっていたので、法改正により所得税負担がなくなるわけです。

注意点は、基礎控除の額が年収によって比較的細かく分かれている点と、一部の年収の方は2025年・2026年の2年間だけの上乗せ特例がされる点でしょう。2年間の上乗せ特例は、物価上昇対策として定められたものです。

その他の扶養関連控除にも影響

ここまで解説した法改正に伴い、扶養関連控除の年収要件も引き上げられますので、簡単に触れておきます。

また、「特定親族特別控除」が新設され、19歳以上23歳未満の子の年収が150万円を超えても、年収188万円までは満額ではないものの控除を受けられる仕組みが導入されます。

いかがでしたか。2年間の特例や収入額ごとの細かな区分けだけでなく、扶養関連控除への影響もあるためややこしい部分もありますが、きちんと整理し、理解しておきましょう。

>>>関連記事:【専門家コラム】「103万円の壁」引き上げによる就業調整時の注意点を確認しよう

プロフィール

特定社会保険労務士 内川真彩美

いろどり社会保険労務士事務所(https://www.irodori-sr.com/)代表

成蹊大学法学部卒業。大学在学中は、外国人やパートタイマーの労働問題を研究し、卒業以降も、誰もが生き生きと働ける仕組みへの関心を持ち続ける。大学卒業後は約8年半、IT企業にてシステムエンジニアとしてシステム開発に従事。その中で、「自分らしく働くこと」について改めて深く考えさせられ、「働き方」のプロである社会保険労務士を目指し、今に至る。前職での経験を活かし、フレックスタイム制やテレワークといった多様な働き方のための制度設計はもちろん、誰もが個性を発揮できるような組織作りにも積極的に取り組んでいる。